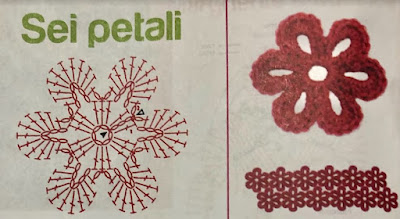

Schema uncinetto fiore con pistilli

La maggior parte delle imprese in Europa si affida a prestiti bancari per finanziamenti esterni. Tuttavia, l'assunzione di prestiti può essere difficile per le piccole e medie imprese (PMI), in particolare se non dispongono di garanzie reali o hanno una storia di credito o una storia creditizia brevi. Per aiutare le piccole imprese a ottenere prestiti dalle banche, le garanzie (fornite da istituti di garanzia pubblici, privati o di mutua garanzia) possono aiutare a compensare la mancanza di garanzie reali o di merito creditizio riducendo il rischio delle banche.

Dal 1998 l'UE ha utilizzato strumenti finanziari per aumentare i finanziamenti disponibili per le piccole imprese.

Dove ci sono gap di mercato, il programma per la Competitività delle Imprese e delle Piccole e Medie Imprese (COSME)Cerca le traduzioni disponibili del link precedentemigliora l'accesso delle piccole imprese ai prestiti attraverso lo strumento di garanzia dei prestiti. Il programma è iniziato nel 2014 e dovrebbe sfruttare oltre 20 miliardi di euro in garanzie sui prestiti entro la fine del 2020.

Il programma quadro per la competitività e l'innovazione (CIP), predecessore di COSME, ha mobilitato oltre 17 miliardi di euro in prestiti a oltre 340.000 piccole imprese in Europa.

Legislazione correlata

La Direttiva UE sui requisiti patrimonialiCerca le traduzioni disponibili del link precedente è un atto legislativo importante. Definisce il capitale che le banche devono destinare ai prestiti e richiede loro di fornire informazioni sia alle banche che ai loro clienti.

Il programma per la competitività delle imprese e delle piccole e medie imprese (COSME) sta migliorando l'accesso ai finanziamenti per le PMI attraverso due strumenti finanziari disponibili da agosto 2014.

Grazie a questo budget sarà possibile mobilitare fino a 35 miliardi di euro di finanziamenti da intermediari finanziari tramite effetti leva. Gli strumenti finanziari sono gestiti dal Fondo europeo per gli investimenti (FEI) in collaborazione con intermediari finanziari nei paesi dell'UE.

Lo strumento di garanzia del prestito (LGF)

Una parte del bilancio COSME finanzierà garanzie e controgaranzie per gli intermediari finanziari (ad esempio organismi di garanzia, banche, società di leasing) per aiutarli a fornire più prestiti e finanziamenti in locazione alle PMI. Questo strumento includerà anche la cartolarizzazione di portafogli di finanziamento del debito delle PMI.

Condividendo il rischio, le garanzie COSME consentiranno agli intermediari finanziari di ampliare la gamma di PMI e le tipologie di operazioni finanziarie che possono sostenere. L'impatto è sostanziale: a causa dell'effetto leva, ogni euro investito in una garanzia di prestito dovrebbe rilasciare fino a 30 euro di finanziamento per le PMI. Queste garanzie aiuteranno molte PMI che altrimenti potrebbero non essere in grado di ottenere finanziamenti a causa del rischio percepito più elevato o della mancanza di garanzie sufficienti.

Si prevede che fino a 500.000 PMI riceveranno prestiti garantiti da COSME, con un valore totale dei prestiti di oltre 30 miliardi di euro.

Gli strumenti finanziari COSME si basano sull'esperienza degli strumenti finanziari nell'ambito del Programma quadro per la competitività e l'innovazione (CIP) in vigore dal 2007 al 2013. Dal 2007, oltre 340.000 PMI hanno beneficiato di un prestito garantito o di un contratto di locazione grazie allo strumento di garanzia per le PMI ( SMEG) . Sulla base dei risultati di tale programma, si prevede che nell'ambito di COSME, il 90% dei beneficiari avrà 10 dipendenti o meno con un prestito medio garantito di circa 65.000 EUR. Questa è la categoria di PMI che attualmente incontrano maggiori difficoltà nell'ottenere finanziamenti.

Fino al 30 settembre 2020 è stato aperto un invito a manifestare interesse per gli intermediari finanziari. Gli intermediari finanziari che lo desideravano hanno potuto presentare domanda alla LGF. Maggiori informazioni sul sito web del FEI.

Il Fondo Azionario per la Crescita (EFG)

Una parte del budget di COSME è dedicata agli investimenti in fondi di capitale di rischio che forniscono capitale di rischio e finanziamenti mezzanine alle PMI in fase di espansione e crescita, in particolare quelle che operano a livello transfrontaliero.

I gestori di fondi che operano su base commerciale assicureranno che gli investimenti siano concentrati sulle PMI con il maggiore potenziale di crescita.

Si prevede che circa 300 imprese riceveranno finanziamenti tramite il programma, con investimenti complessivi fino a 2,54 miliardi di euro. Si prevede inoltre che ulteriori finanziamenti saranno attratti da coinvestimenti da altre fonti pubbliche e private.

Lo strumento finanziario azionario COSME si basa sull'esperienza dello strumento finanziario azionario nell'ambito del Programma quadro per la competitività e l'innovazione (CIP) che è stato eseguito dal 2007 al 2013. Dal 2007 ad oggi, il meccanismo di finanziamento tramite capitale azionario nell'ambito del CIP (il cosiddetto meccanismo GIF) ha mobilitato oltre 2,3 miliardi di euro in partecipazioni.

Un invito a manifestare interesse è aperto fino al 30 settembre 2020. Gli intermediari finanziari che desiderano presentare domanda possono trovare maggiori informazioni sul sito web del FEI.

Come accedere agli strumenti finanziari COSME

Se sei una PMI o un imprenditore alla ricerca di finanziamenti tramite debito o capitale proprio e vorresti vedere quali intermediari finanziari collaborano con COSME, visita l' Access to Finance portale.

COSME - Fondo Azionario per la Crescita (EFG)

L'Equity Facility for Growth (EFG) è una finestra dello strumento finanziario azionario unico dell'UE che sostiene la crescita, la ricerca e l'innovazione (R&I) delle imprese dell'UE dalla fase iniziale, compresa l'avviamento, fino alla fase di espansione e crescita.

EFG – gestito dal FEI – fa parte del COSME (Programma per la Competitività delle Imprese e delle Piccole e Medie Imprese), iniziativa lanciata dalla Commissione Europea.

Come funziona COSME EFG?

Attraverso COSME EFG, il FEI investe in fondi selezionati – agendo come intermediari finanziari del FEI – che forniscono capitale di rischio e finanziamenti mezzanine alle PMI in fase di espansione e crescita, in particolare quelle che operano a livello transfrontaliero. I gestori del fondo opereranno su base commerciale, per garantire che gli investimenti siano focalizzati sulle PMI con il maggior potenziale di crescita.

EFG è il successore dello strumento per le PMI innovative e ad alta crescita (GIF), attuato nell'ambito del programma quadro per la competitività e l'innovazione (CIP) nel periodo 2007-2013.

Chi è idoneo* a diventare intermediario finanziario del FEI nell'ambito di COSME EFG?

I candidati idonei a ricevere finanziamenti nell'ambito di COSME EFG e quindi a diventare intermediari finanziari del FEI sono entità che effettuano investimenti di capitale di rischio - inclusi fondi di investimento, fondi di private equity e società veicolo - in PMI secondo la legislazione applicabile, stabilite e operanti in uno o più dei Stati membri dell'UE e paesi associati al COSME.

(*) Per i criteri di ammissibilità dettagliati e completi, consultare i documenti di candidatura di seguito.

Quale tipologia di aziende può beneficiare di COSME EFG?

PMI, stabilite e operanti in uno o più Stati Membri dell'UE e Paesi Associati COSME.

Le PMI assistite non dovrebbero svolgere attività che violano i principi etici o concentrarsi su uno o più settori soggetti a restrizioni del FEI .